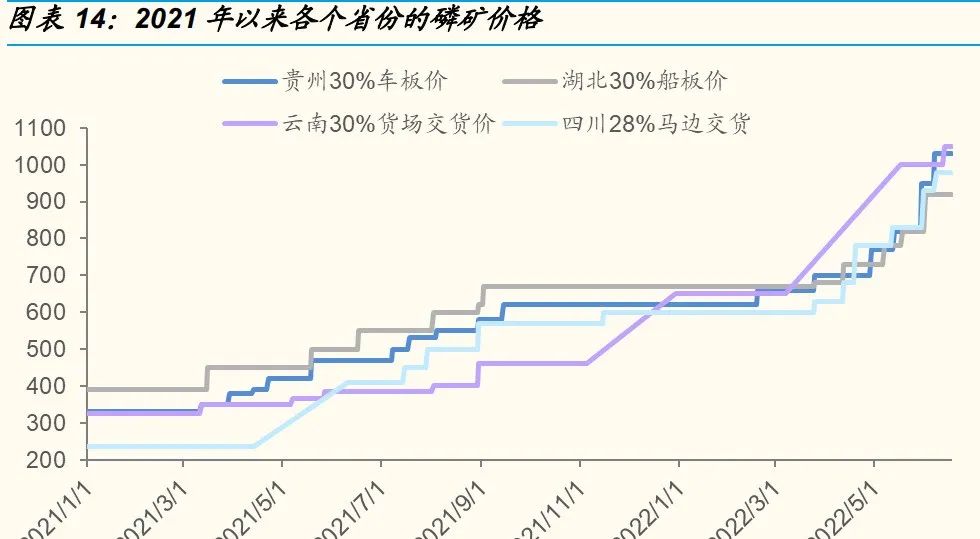

今年以来,国内磷矿石供需紧张,在磷矿石价格上涨带动下,磷化工持续景气。Wind数据显示,磷矿石价格从2021年1月开始持续走高,进入2022年后,由于磷矿采购困难,叠加国内外宏观局势,价格更是一路上扬。百川盈孚数据显示,磷矿石30%品位最新市场均价为1056元/吨,与上周末1010元/吨相比上涨4.55%,与6月初882元/吨相比上涨19.73%,与年初645元/吨相比上涨63.72%。从公司角度看,无论是磷矿产能生产后用于外售,还是全配套自身的下游磷化工产品,都能够充分受益于上游资源端的布局。

我国磷矿石行业现状

作为我国战略性资源之一,磷矿既是制取磷肥、饲料等的重要化工矿物原料,又是精细磷化工产品的磷源。目前,全球磷矿石基础储量约670亿吨,主要分布在非洲、北美、亚洲、中东等地区,其中非洲和中东合计接近80%。据悉,国内磷矿石基础储量32.4亿吨,全球排名第二。国内磷矿资源储量主要分布在云南、贵州、湖北、四川、湖南五省,占全国总保有储量的80%以上。虽然我国磷矿并不短缺,但下游消耗量巨大,在实际应用中,磷矿石的下游产品磷肥、磷酸盐等品类是农业和工业生产所需的重要材料。而相比传统用于农业的磷肥,工业级以上的磷酸盐属于精细化工。此外,磷酸还可以进一步制成磷酸铁,用于磷酸铁锂动力电池的正极材料。目前我国磷矿石供给存在长期高负荷开采的持久性不足;品质较差,有效含量需要打折扣;磷矿的供给影响因素增多等问题。

相较于我国持续的大规模化肥需求+相对稳定的工业需求+未来不断增长的新能源需求,磷矿长期看并不充裕,只不过短期还未明显显现!

造成当前磷矿石主要供需矛盾

1. 磷矿石跨省供给减少

磷矿价格创新高,是国家对于磷矿管制加大,名义产能——有效产能——产量的“折扣”因素增多;而各地加强对于磷产业链一体化的布局,磷矿的省际流通量明显减少,输入省份的企业不得不以更高的价格“争抢”不足的流通份额。

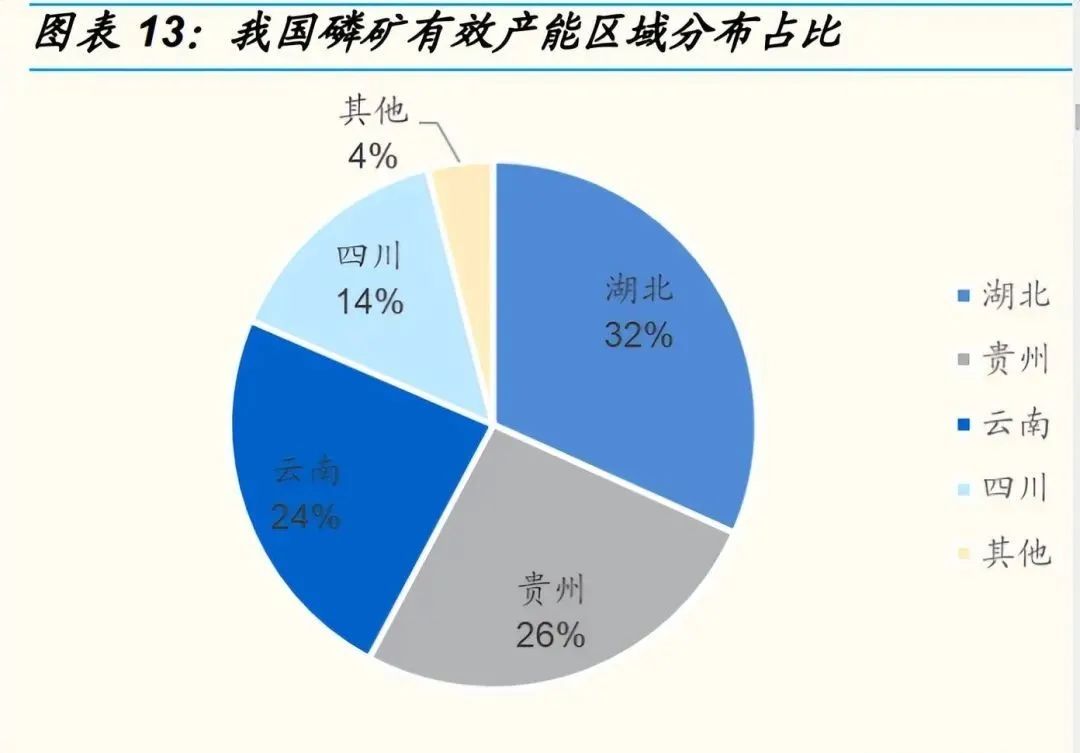

在新产业链布局过程中更多的省份开启产业链一体化建设,提升就地转化率,导致整体货源省际流通明显减少。由于资源分布的差异,我国整体的磷资源主要集中在湖北、贵州、云南、四川四个省份,在前期磷产业链虽然有资源属性,但整体产业链相对复杂,磷矿价值量前期相对较低,同时磷肥生产需要硫、氨等原料,且需要运输至全国各地,甚至出口,作为黄磷生产需要良好的能源优势,因而地理因素配套、产业链配套以及能源配套等因素都一定程度上影响了下游配套磷化工的产能分布。

我国磷肥产能主要集中于湖北、云南、贵州、四川和安徽地区,合计占比约9成,其中磷矿四个省份占比也超过95%。从省份结构来看,湖北省沿江地理位置良好,下游磷化工配套较多,磷肥产量占比约为38%,但磷矿产能占比约为32%,类似于湖北省、安徽省在结构上属于磷矿输入省份,而贵州省、四川省自身配套的下游磷化工企业相对较少,因而在过去磷矿满足省内应用后,还需供给外省,处于典型的磷矿输出省份;云南省跨省运输费用稍高,因而整体流通货源并不太多。

资源供给省份配套产业链建设,磷矿石流通货源有所减少。自2021年开 始,部分地区开始减弱磷矿外售量,2021年9月贵州省开阳县印发《开阳县矿产资源开发利用管理方案》,要求提升磷矿就地转化率,计划到2025 年就地转化率提升至80%以上,同时针对部分磷矿销售开始采取招标形式。可以看到,往年由于湖北需要外省采购磷矿,因而一般湖北省的船板价相对较高,但今年贵州省磷矿车板价已经开始明显高于湖北省价格。

云南省也在前期进行了产能出清,磷矿集中度提升,而其中最大的磷矿企 业云天化约占云南省整体产能的6成以上。伴随云天化2021年7月开始暂停了对外销售磷矿原矿(除已有协议约定的磷矿外销外),云南省内磷矿供给也明显不足,多数小规模企业不得不去外省采购,同时云南省的磷矿阶段性暂停报价,现阶段价格也明显高于湖北、四川省。

2. 磷矿石品位降低

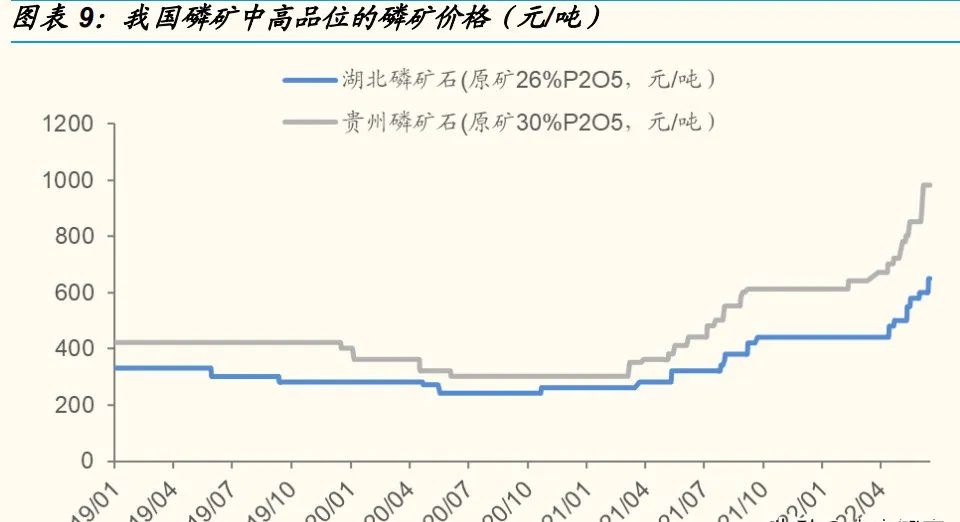

磷矿的品位下行已经开始有所体现,对于低品位的磷矿的利用也将进一步抬升磷矿单位品位的生产成本,从而提升高品位原矿的价格中枢。可以说排除短期的生产事故影响,短期的库存因素影响,中长期看,磷矿的价格中枢提升也将成为趋势。

自2021年以来,磷矿进入涨价区间后,高品位和中品位的磷矿价格差距有明显拉大,高品位的磷矿供给不足,价格提升更为明显。

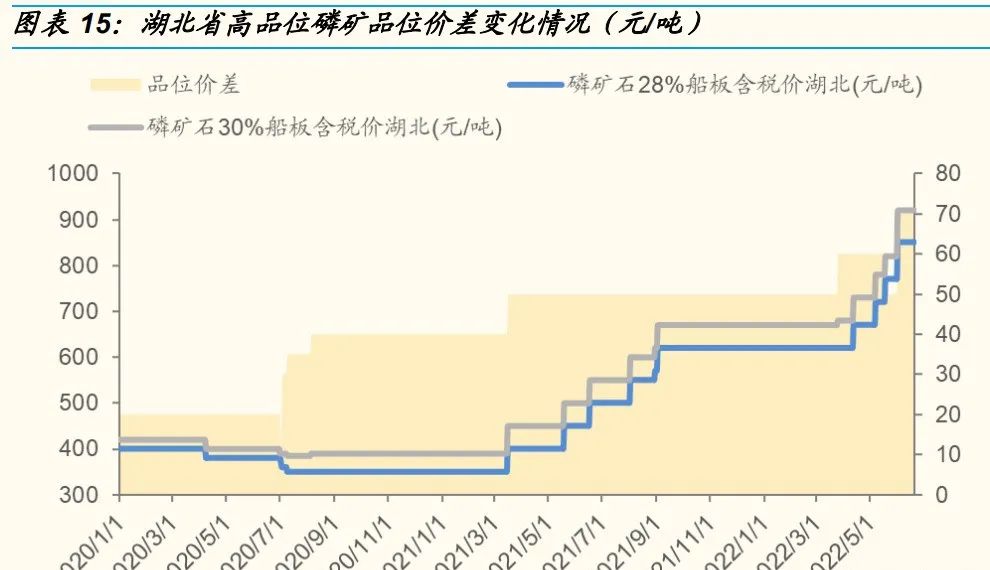

自2020年以来,高品位磷矿2%的品位差对应的价格差异已经由20元/吨提升至70元/吨。而我国前期市场的主流报价以28、30品位为主,今年24品位的矿也开始形成统一报价,品位的下降无形中进一步抬升了磷矿的价格中枢。

3.新能源产业需求大量释放

根据测算,2025年新能源对于上游磷矿需求约788万吨,约占整体磷矿需求量的8%,而至2030年,新能源需求占比将达到15%。新能源需求属于边际增量,长期来看影响量将有所加大,但我们更看重的是新能源产业链的发展对于上游资源的价值发现作用:新能源需求将带动产业链利润的重新分配,下游竞争加剧,上游资源溢价提升,赚取利润的环节向上游移动,兼具资源和技术壁垒的企业将持续构筑利润空间。

2022年以来,磷酸铁锂装车量继续上涨。其中,2022年1月份至4月份磷酸铁锂动力电池装机量近32GWh,同比增长222.8%。5月磷酸铁锂月装车量为1.02万兆瓦时,同比增长126.5%。而截至2022年5月,磷酸铁锂的月产量已超过了三元材料。申万宏源测算,2022年磷酸铁锂需求达59.9万吨,2025年需求有望突破200万吨。而每吨磷酸铁锂大约消耗磷酸铁0.98吨,每吨磷酸铁消耗0.85吨磷酸,预计将带来磷酸铁需求约197万吨。

如今,受供需紧张影响,全球化肥价格飙升、新能源汽车行业景气上行,磷矿石下游磷化肥及磷酸铁锂电池需求持续旺盛。

磷化工企业纷纷跨界新能源

在A股市场中,拥有磷矿资源并布局产业链一体化的企业也有不少。

据悉,云天化目前磷矿储量约8亿吨,2021年国内磷矿石产量9941.4万吨,同比上涨11.5%,公司现有50万吨磷酸铁及其配套装置正在建设中,预计将于今年和明年陆续建成;兴发集团拥有采矿权的磷矿资源储量约4.29亿吨,拥有磷矿石产能规模415万吨/年,在建后坪磷矿200万吨/年采矿工程项目,计划2022年下半年建成投产。

湖北宜化间接参股的湖北宜化江家墩矿业有限公司有磷矿开采权,该公司保有资源储量1.3亿吨,现有30万吨/年的磷矿生产规模。

川恒股份2021年公司的磷矿石产量约为246万吨,预计2022年会有300万吨左右的产能。

云图控股有200万吨的在建磷矿石产能,司尔特有300万吨,川发龙蟒有250万吨;川发龙蟒现有磷矿产能115万吨/年,公司收购天瑞矿业,天瑞矿业磷矿储量9560万吨,其设计产能为250万吨/年。

天原股份目前主要推进磷酸铁锂正极材料项目,公司磷矿石年产能90万吨,黄磷年产能2.5万吨;新洋丰磷矿石和合成氨产能均只自用,公司拥有90万吨/年磷矿石产能。

与此同时,基于新能源赛道的景气程度,磷化工企业也纷纷“跨界”布局该赛道。

2021年底,云天化、兴发集团带头入局新能源锂电材料全产业链。随后,川金诺、丰元股份等公司也进入该领域。今年上半年,在跨界新能源的磷化工企业中,有公司已初得成效。数据显示,川金诺预计2022年上半年实现归属于上市公司股东的净利润1.73亿元~2.13亿元,较上年同期增长344%~477%。

7月1日,川金诺在投资者互动平台表示,公司净化磷酸验证客户属于公司商业秘密。公司净化磷酸订单饱满,预计会对公司后续业绩产生相应的正面影响。

.............................................................

转载请按以下格式注明:

文章来源:综合整理自国金证券、海报新闻等

本期编辑:陈馨蕊

本期审核:吴俊生